Le soluzioni per i risparmiatori e per le banche in difficoltà ci sono. Basta non fare facile populismo sulle tragedie e applicare le misure “salva-banche”. Mentre il governo si appresta a varare il decreto per il salvataggio di quattro banche (Banca Popolare dell’Etruria, Banca Marche, le Casse di Risparmio di Ferrara e di Chieti) sull’orlo del fallimento, il professor Alberto Banfi, docente di Economia degli intermediari finanziari nella facoltà di Scienze bancarie, finanziarie e assicurative dell’Università Cattolica, spiega cosa succederà da gennaio 2016 con l’entrata in vigore del cosiddetto “bail-in”.

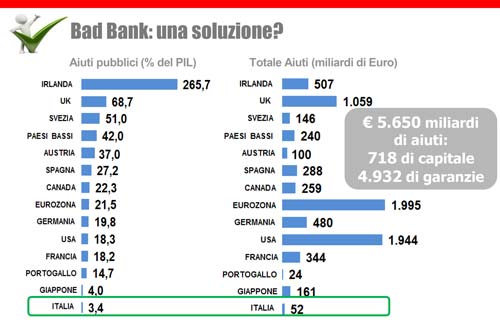

In che cosa consiste questa normativa europea? «È una sorta di tagliola sugli aiuti di Stato, in base alla quale il salvataggio delle banche in crisi non avverrà più a spese dei contribuenti (bail-out), ma attraverso risorse interne agli istituti. Dunque, per evitare che queste banche in difficoltà rischino di fallire e per tutelare i correntisti si è deciso di intervenire costituendo un fondo - composto da risorse dello Stato e da altre banche - che possa entrare nel capitale degli istituti ormai “stremati”. È il sistema della “bad bank” (vedi slide sotto, fonte: Santander Private Banking) per cui si creano banche ad hoc per assorbire i titoli ammalati di quelle in difficoltà, che in questo modo possono ripartire con una nuova gestione sana. Ovviamente però questi istituti vanno ricapitalizzati, in parte con fondi pubblici in parte utilizzando le altre risorse a disposizione».

E qui arriviamo al tasto dolente della questione: le obbligazioni subordinate. Di cosa stiamo parlando? «Si tratta di titoli con tassi di interesse particolarmente allettanti, ma più rischiosi. In caso di crisi o fallimento delle banche, infatti, i detentori possono perdere i soldi investiti, in quanto per loro il rimborso è subordinato al pagamento di tutti gli altri creditori. Molti altri Paesi hanno adottato provvedimenti di questo tipo tempo fa».

L’Italia invece? «Su questo fronte il nostro Paese si è mosso in ritardo a causa delle forti resistenze che il tema degli aiuti di Stato incontra. Basti pensare che siamo al tredicesimo posto per aiuti pubblici rispetto al Pil. Il problema è che ora, con la nuova direttiva europea sul salvataggio delle banche, è la stessa Unione Europea a mettere in discussione la validità di questo piano, anche se si tratta degli stessi Paesi che hanno fatto per anni ricorso agli aiuti pubblici».

Al piano del governo sono seguite molte polemiche, soprattutto dopo che un pensionato di 68 anni si è tolto la vita per aver perso tutti i suoi risparmi nel crack di Banca Etruria. Il Codacons ha presentato un esposto per istigazione al suicidio. Qual è la sua posizione su questa vicenda? «Va innanzitutto chiarito che nel momento in cui vengono sottoscritte delle obbligazioni subordinate, i risparmiatori vengono informati sui rischi. È vero: alcuni possono obiettare di essersi fidati delle loro banche, che invece non hanno spiegato chiaramente la situazione. Ma credo che nel momento in cui ci si trova con un’obbligazione che rende il 6-7% l’anno contro lo 0,1% dei titoli di Stato, probabilmente ci si dovrebbe chiedere il perché».

Quindi, non è corretto far passare il concetto per cui tutti coloro che hanno sottoscritto questi titoli sono soggetti in difficoltà? «Non lo è affatto perché molti di questi hanno un capitale consistente e, dunque, non sono di certo gli ultimi arrivati. Far passare il caso singolo e tragico come realtà comune e imputare questa colpa all'operato della banca mi sembra un’azione forzata».

Molti risparmiatori sono preoccupati: non sarebbe forse necessaria un’informazione più attenta sui rischi che questi investimenti comportano? «Le norme ci sono tutte e sono chiare. Il fatto è che pochi le leggono o leggono solo quello che fa comodo. In tempo di campagna elettorale, poi, l’attacco alle banche è sempre uno degli spot più quotati. La polemica dovrebbe essere rivolta contro coloro che hanno gestito le banche in difficoltà portandole alla situazione in cui sono ora, obbligandoli a lasciare non solo il ruolo che ricoprono, ma anche pagare di tasca propria per gli errori commessi».

A proposito del decreto del governo, l’opposizione ha parlato di incostituzionalità del provvedimento in base all’articolo 47 della Costituzione sulla tutela del risparmio. È un’accusa fondata? «Assolutamente no: la Costituzione tutela e difende il risparmio e non gli investimenti. È un punto su cui mi batto da anni. La Carta protegge risparmiatori che detengono un conto corrente e che, infatti, in caso di fallimento della banca sono coperti con tutti gli strumenti necessari. Diverso è il caso di chi cerca guadagni con titoli più rischiosi, pertanto consapevole dei pericoli che corre: non ha senso appellarsi alla Costituzione».

Dunque nessun rischio per i semplici risparmiatori? «Questo è un punto importante da chiarire. C’è già qualche politico che sta avvertendo i cittadini di fare attenzione a lasciare i propri risparmi in banca. Fare affermazioni del genere vuol dire non conoscere affatto le regole del gioco. I correntisti sono tutelati: tentare di buttare benzina sul fuoco spaventandoli e creando allarme vuol dire mettere in difficoltà l’intero sistema. A cosa serve tutto questo se non a creare del facile populismo spendibile in campagna elettorale?».